티스토리 뷰

목차

반응형

국세청은 매년 연말정산 자료를 분석해 과다공제 의심 근로자를 따로 골라 점검합니다. 작년에도 8만 명 넘게 점검을 받았고, 세금 추징은 물론 가산세까지 내는 사례가 적지 않았어요.

과다공제 시 붙는 가산세 두 가지

- 과소신고 가산세

→ 덜 낸 세금의 10% - 납부지연 가산세

→ 미납 세액 × 미납 일수 × 0.022%

“조금 잘못 넣었으니 차액만 내면 끝”이 아니라, 시간이 지날수록 이자가 붙는 구조라 자칫하면 부담이 꽤 커질 수 있습니다.

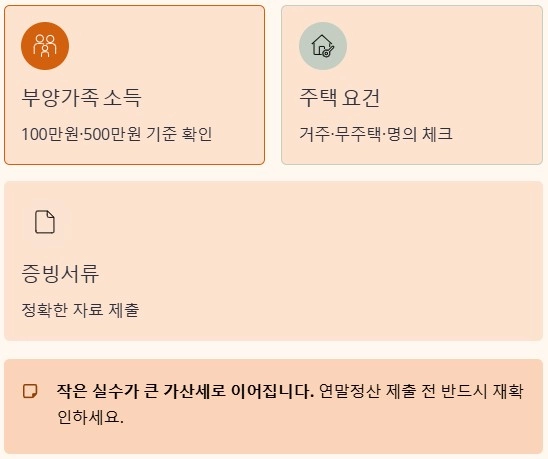

부양가족·소득 요건, 여기서 제일 많이 틀려요

국세청이 콕 짚은 대표 실수는 이 두 가지입니다.

- 부모님을 형제·자매가 각자 기본공제

- 맞벌이 부부가 같은 자녀를 둘 다 기본공제

핵심 숫자는 두 개만 기억하면 됩니다.

- 연 소득금액 100만 원 초과 부양가족 → 기본공제 불가

- 근로소득만 있으면 총 급여 500만 원 초과 → 소득금액 100만 원 초과로 보고 공제 불가

아르바이트·근로소득 있는 대학생 자녀, 연금·근로소득 있는 부모님이 있는 집은 연 소득부터 확인해야 과다공제를 피할 수 있어요.

월세·전세대출·주담대, 이 조건만 체크하세요

주택 관련 공제는 거주 여부 + 무주택 여부 + 주택 가격·명의 세 가지가 핵심입니다.

- 월세 세액공제

- 전입신고 + 실제 거주 + 주민등록 주소가 월세 집과 일치해야 공제 가능.

- 1주택 이상 보유 세대주는 일반적으로 월세 세액공제 대상 아님.

- 전세자금대출 공제(주택임차차입금)

- 해당 연도 12월 31일 기준 무주택 세대주여야 함.

- 주택담보대출 공제(장기주택저당차입금 이자)

- 기준시가 6억 원 이하 주택만 대상(24년 이후 취득분).

- 주택 명의자 = 대출자 = 공제받는 사람이 원칙이라, 배우자 명의 집·대출을 내가 같이 갚아도 내 이름으로는 공제받기 어렵습니다.

이 세 가지만 체크해도, 연말정산에서 “공제받았다가 나중에 추징 + 가산세” 맞을 가능성을 꽤 줄일 수 있습니다. 연말정산 실수로 추가 가산세를 내지 않도록 잘 살펴보세요.

연말정산 후 추징 및 가산세 폭탄 맞지 않는 방법에 대해 저 다양한 정보가 필요하다면, 아래를 확인해 보세요.

2026년 연말정산 : 13월의 월급, 준비 서류부터 환급일까지 - 일상 속 도움 되는 소식과 정보

2026년 연말정산의 모든 것!

focus.tellinginfo.com

반응형